Michaela Kadlecová | 5. 8. 2022

Časovaná bomba vybuchne. Kdy vám končí fixace hypotéky?

Česká republika se nachází v nejtěžším ekonomickém období své historie. Vše se zdražuje, největší zdražení můžeme pociťovat u energií, potravin a také půjček. Zvýšení úroků u hypotéky může mnoho domácností nepěkně doběhnout. Nejste v ohrožení i vy?

Úroková míra roste

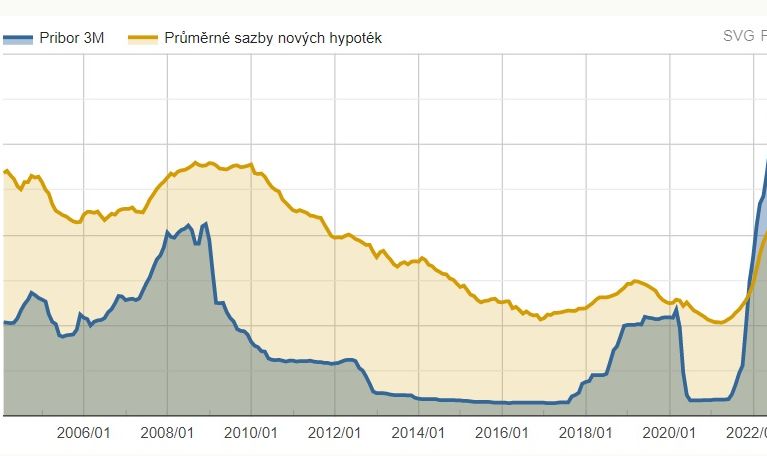

Česká národní banka doposud sedmkrát po sobě zvýšila úrokovou míru, a to až na současných 7 procent. Jde o standardní ekonomický nástroj, kterým se snaží Česká národní banka krotit inflaci. Úroková míra od ČNB se dříve nebo později promítne i do úrokových měr, které nabízejí banky a běžné úvěry prodraží. Dlouhodobé úvěry se sjednávají s určitou fixací, tedy obdobím, po které se úroková míra nemění. Poté, co toto období skončí, banka vezme do úvahy aktuální situaci a nabídne klientovi novou úrokovou míru. V současné době jsou úroky nad 5, či 6 procent zdaleka nejvyšší za posledních deset let. Zatímco ještě před pár lety nebylo problém sjednat hypotéku s úrokovou mírou daleko pod dvě procenta, nyní je úrok několikanásobný. Podle Hypoindexu činila průměrná úroková sazba hypoték počátkem července 6,24 procenta a za poslední měsíc stoupla o 0,53 procentního bodu. To pochopitelně splátku úvěru velmi výrazně prodraží. Zájemců o hypotéky výrazně ubylo, je jich necelá polovina oproti loňsku.

Kurzy.cz

Splátky o tisíce dražší

V ohrožení jsou nyní hlavně ti, kdo mají již hypotéku sjednanou a končí jim fixované období. Pokud si někdo sjednal hypotéku s úrokem 1,8 procenta, nyní obdrží úrok čtyřnásobný. To může původně třeba desetitisícovou splátku prodražit o mnoho tisíc korun, skoro dvojnásobně. Jde tedy o velmi zásadní vpád do hospodaření domácnosti, na kterou mnoho domácností nemusí mít dostatečné prostředky. Pokud k tomu připočítáme zvýšenou cenu elektřiny a plynu, které musí také postupně čelit všechny domácnosti, může se snadno stát, že měsíční náklady vzrostou o deset až dvacet tisíc korun ročně. To může být pro mnoho domácností, které ještě nedávno neměly problém dostát svým závazkům, zásadní a místo toho, aby peníze šetřily, nebudou jejich příjmy dostatečné. Existenční problémy se tak najednou týkají i domácností, které bychom původně zařadily do úrovně střední třídy, domácnosti s vyšším příjmem než průměrným.

Kde a jak čelit obří splátce hypotéky?

- ve vaší bance. Pokud je vám jasné, že na novou splátku nebudete mít, uvědomte o tom neprodleně banku. Každá banka bude radši, pokud s ní budete komunikovat a problém aktivně řešit. Společně můžete vymyslet plán – posunutí splátky, pokud se před vámi rýsuje nová práce za vyšší plat, rozložení splácení do delšího období, což vám úvěr prodraží.

- v jiné bance. V dostatečném předstihu se můžete pokusit hypotéku refinancovat a získat tak výhodnější podmínky, ať už o něco nižší úrok, nebo rozložení do delší doby splácení. Počítejte ale s tím, že půjde o stejný postup, jako byste si zařizovali novou hypotéku, takže budete opět vyzváni k ohodnocení nemovitosti znalcem a k doložení příjmů. Počítejte s tím, že těžko získáte v jiné bance výrazně nižší úrok, podmínky se v současné době příliš neliší.

- v dluhové poradně. Využít můžete například dluhovou poradnu pro nadaci Člověk v tísni. Jejich služby jsou zdarma, pomohou vám zde váš problém rozebrat a najít řešení.

- ve svém zaměstnání. Je třeba se zamyslet, zda nemáte důvod o zažádání o vyšší plat, případně se poohlédnout po zaměstnání, ve kterém byste získali vyšší příjem.

Doba levných peněz je pryč

Na druhou stranu je třeba si uvědomit, že situace na hypotéčním trhu posledních dvou let nebyla standardní. Půjčit si peníze bylo extrémně levné jako nikdy v historii. Kolem roku 2001 byl zcela běžný hypotéční úrok kolem 6 – 7 procent, což nikomu nepřišlo zvláštní. Kvůli vysokým úrokům a dostupným půjčkám narostly ceny nemovitostí do závratných výšin a paradoxně právě kvůli tomu je dnes vlastní bydlení většině nedostupné. Kvůli méně dostupným půjčkám a menšímu zájmu o nemovitosti by měly jejich ceny poklesnout. Navíc se předpokládá, že úroková sazba po určitém čase poklesne, což opět podnítí poptávku po vlastním bydlení. Podle ekonomů by mělo tedy jít o ozdravný proces pro českou ekonomiku, který ale na začátku může mnohé velmi zabolet. Na druhou stranu nečekejme, že se extrémně levné půjčky ještě někdy v dohledné době vrátí.