Kalkulátor.cz | 17. 10. 2023

Pořád je draho. Co můžeme čekat dál?

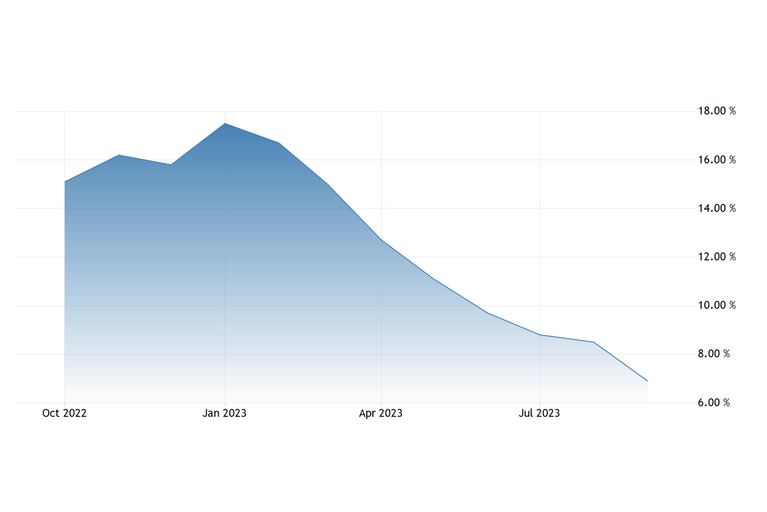

Na začátku letošního roku byla inflace kolem 18%, nyní už je pod 7%, takže by se mohlo zdát, že se ekonomická situace stabilizuje. Částečně je to pravda, to však nic nemění na tom, že je stále draho. Jak na tom vlastně v tomto ohledu jsme? A je rozumné brát si nyní půjčku?

Dosavadní vývoj

Máme za sebou turbulentní roky. V letech 2020 a 2021 zuřila pandemie, a když se ta konečně začala uklidňovat, přišla válka na Ukrajině, která s sebou přinesla řadu dalších problémů. Během této doby šla kupní síla značně dolů, hodně se zdražovalo, ceny základních věcí jako potravin nebo oblečení nabobtnaly v průměru o desítky procent. Platy se ale nezvyšovaly zdaleka úměrně nárůstu spotřebitelských cen. Začátkem příštího roku navíc přestanou platit vládní cenové stropy energií.

tradingeconomics.com

Co bude dál?

Jaký vývoj inflace a vůbec ekonomické situace v Česku se dá očekávat v nejbližších měsících? „Inflace je sice z toho nejhoršího venku a podle všeho by měla klesat i nadále, ale plošné zlevňování se rozhodně neočekává. Ceny energií se budou během zimy zvyšovat, pak skončí cenový strop a obnoví se poplatky za obnovitelné zdroje, distribuční poplatky se zdraží, mění se i DPH, což hodně věcí dostane na hranici prodejnosti,“ říká k vývoji Lukáš Kaňok, expert energetické sekce v Kalkulátor.cz.

Expert: Ceny energií pravděpodobně porostou

Nezvládáte svou finanční situaci?

Úvěrů se nemusíte bát. Ale když už, tak vybírejte z těch opravdu výhodných, které vám váš rodinný rozpočet nezruinují.

Jak inflace ovlivňuje půjčky?

Možná by vás napadlo, že když je vysoká inflace a tím pádem se spíše zdražuje, nebylo by rozumné brát si úvěr. Ale ono je to často přesně naopak. Jestli totiž něco narůstající inflace ovlivňuje kladným směrem, jsou to právě půjčky, a to jednoduše proto, že vaše půjčené peníze budou postupně ztrácet na hodnotě, zatímco úrok (pravděpodobně) zůstane stejný.

V případě, že váš úrok je nižší než inflace v patřičném období, nastane dokonce paradoxní situace, kdy bance nebo jiné instituci vrátíte ještě méně, než jste si ve skutečnosti půjčili. Kromě matematiky inflace a úroku vám pak bude hrát do karet i fakt, že při zvyšující se inflaci se obvykle očekává i mírné zvyšování mezd. Nejenže tedy vrátíte méně peněz, než jste si půjčili (ne nominálně, ale fakticky), ale navíc vaše splátka, která zůstane po celou dobu splácení stejná, bude mít pro vás nižší hodnotu, naroste-li vám plat.

Pozor si ovšem dejte na dodatky ve smlouvách. Přestože se můžete zavázat k úvěru se zdánlivě fixním úrokem, banka vám může úroky v průběhu půjčky navyšovat prostřednictvím tzv. inflační doložky. Ta sice není častá, ale někteří poskytovatelé ji do smlouvy mohou zahrnout právě formou dodatku. Pak by pro vás tato půjčka už nebyla zdaleka tak výhodná.

Ať už je inflace vysoká nebo nízká, roste nebo klesá, v každém případě buďte obezřetní, chystáte-li se na půjčku. Obecně se doporučuje půjčovat si jen v případě, kdy je to opravdu nutné. Vyvarujte se cizím společnostem, které vám nabízí zdánlivě snové podmínky. A vždy, když budete o úvěru uvažovat, nejdřív si srovnejte jednotlivé nabídky a zjistěte, která je pro vás nejvýhodnější. Může vám to ušetřit nemalé peníze.

Čechům neúnosně rostou dluhy: Jak lépe hospodařit s rozpočtem?

Investovat je řešení

Pokud jste v opačné situaci a máte své vlastní peníze, u kterých se obáváte, že jejich část „sežere“ inflace, zvažte možnost investovat. „Ne každá investice vám pokryje celou inflaci, ale i třeba aktuálních 5 % na spořících účtech, které se dají na českém trhu běžně sehnat, je rozhodně lepších, než žádné zhodnocování na běžném účtu,“ radí dále Kaňok.

„Přitom právě spořící účet patří mezi velmi bezpečné formy „investování“, i když se o investici v pravém slova smyslu nejedná. Stát vám totiž zákonem garantuje, že do určité částky o peníze nemůžete přijít a přitom je máte v zásadě okamžitě k dispozici,“ dodává.

Můžete samozřejmě zvážit i další možnosti, např. investování do podílových fondů, dluhopisů, akcií či pro ty odvážnější kryptoměn. Záleží, zda patříte ke konzervativním nebo odvážnějším investorům, ale myslete na to, že čím vyšší zhodnocení očekáváte, tím více rizika musíte podstoupit. „Tak jako tak myslete na to, že vaše peníze neztratí na hodnotě jedině v případě, že se budou někde méně či více zhodnocovat. Takovou službu vám obyčejný účet nenabídne,“ uzavírá téma Kaňok.

Vlk Kalkulátor radí: 10 tipů, jak ušetřit na energiích